Внесение платежей третьим лицом — родственником или доверенным человеком, позволяет сохранить регулярность выплат и одновременно соблюсти требования законодательства.

Что нужно подготовить 3 лицу для суда

Если вы планируете процедуру банкротства и хотите сохранить ипотечное жильё, важно заранее подготовить пакет документов для суда. Это нужно, чтобы подтвердить доходы, источник средств и согласованный порядок платежей.

В пакет обычно входят: паспорта, сведения из ЕГРН, документы о доходах и трудоустройстве, налоговые декларации для индивидуальных предпринимателей или справки для самозанятых, свидетельства о рождении детей и о браке, выписка из домовой книги и по ипотечному счёту за последние 12 месяцев, а также согласия по шаблону, которые вам направляет юрист.

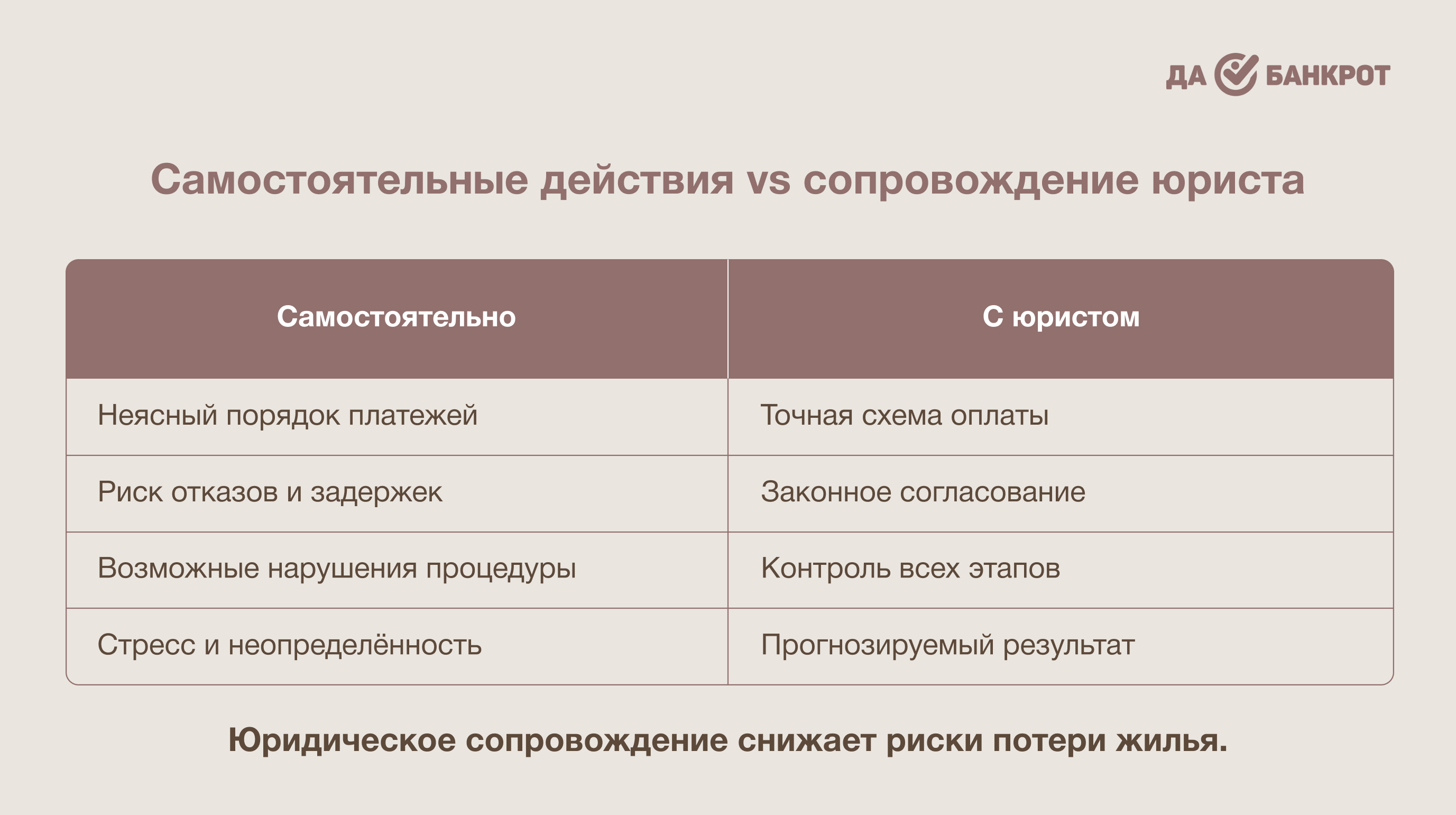

Сохранить ипотечное жильё в период процедуры можно через мировое соглашение с кредитором или с помощью локального плана реструктуризации долгов. При правильной подготовке документов и сопровождении специалиста ипотека будет защищена и платежи согласованы, а значит, жильё останется вашим.

Мировое соглашение с банком

Оптимальным решением становится заключение мирового соглашения с банком. Когда банк идет нам навстречу, мы собираем ваши документы, документы всех созаемщиков и третьего лица (если дохода созаемщиков недостаточно) и отправляем в суд на утверждение. В итоге появляется судебный акт (определение) об утверждении мирового соглашения.

Локальный план реструктуризации долгов

Если банк не соглашается на мировое соглашение, мы формируем локальный план реструктуризации долгов. Для этого собираем документы (ваши и всех созаемщиков, а также, при необходимости, третьих лиц). Мы готовим пакет документов и отправляем их на подпись, затем передаем их в суд.

Суд назначает заседание. Мы готовим все необходимые пояснения и подтверждения. Если банк направляет возражения, мы формируем аргументированный ответ. В итоге суд утверждает план определением.

Такой локальный план позволяет подстроить график платежей под реальные возможности семьи, что особенно важно, когда ипотека — приоритетное обязательство. Это даёт вам возможность сохранить жильё и спокойно пройти процедуру банкротства.